Para construir el put spread tenemos que hacer las siguientes operaciones:

- venta de una put

- compra de una put de strike inferior al vendido

Otra ventaja importante del put spread es que en el caso de una caída brusca del mercado, por ejemplo en un crash, vamos a conocer de antemano la perdida total. Para los nerviosos, o los que les cuesta dormir esta estrategia puede ser la mas adecuada para ellos

Veamos con un ejemplo la construcción del put spread. Aprovechamos que nos hemos introducido en el mercado americano para hacer el ejemplo con las opciones sobre el ETF SPY (SPDR S&P 500).

En Yahoo podéis encontrar también de forma gratuita la cotización de las opciones si no queréis registraros con ningún broker americano. El siguiente enlace son las opciones de Noviembre de 2011 para el índice

ETF SPY (SPDR S&P 500).

http://finance.yahoo.com/q/os?s=SPY&m=2011-11-18

El índice ETF SPY (SPDR S&P 500) cotiza en este momento a 122,5 y en el siguiente grafico podemos ver el precio de las cotizaciones de las opciones (call a la izquierda y put a la derecha):

Vamos a construir el put spread 122 –112, por lo que:

- ingresamos 3,55 por la venta del put 122

- pagamos 1,3 por la compra del put 112

- El resultado final es que nos dan 3,55-1,3= 2,25

De forma gráfica la estrategia es la siguiente:

De forma resumida:

- mientras el ETF SPY (SPDR S&P 500) se mantenga por encima de 112 ganaremos 2,25

- si el ETF SPY (SPDR S&P 500) se mantiene entre 122 y 112 perderemos un punto por cada punto de bajada (a esto hay que sumarle la prima ingresada

- si el ETF SPY (SPDR S&P 500) queda por debajo de 112 a vencimiento perderemos 7,75

Ajustes del put spread sobre el ETF SPY

En el caso que el mercado sufra una bajada importante, y se sitúe en 112, el put spread pasará a valer aproximadamente 6,7 (esta información la podemos obtener calculando el put spread 132 – 122. No consideraremos el aumento de volatilidad que nos favorecería un poco en el ajuste

En el caso de la bajada tendríamos que recomprar el spread por 6,7 y vender otro nuevo spread por 2,25.

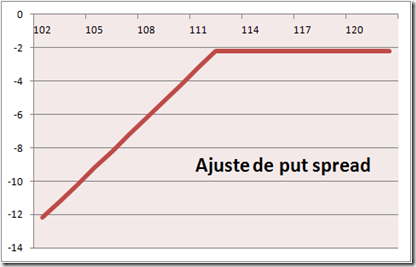

La nueva estrategia sería estar vendidos del put spread 102 – 112, y el coste total es de 2,25 –6,7 +2,25. Esto supone una perdida de 2,2 frente al 7,75 inicial. De forma gráfica el ajuste de la estrategia sería:

Si el índice sigue bajando por debajo de 112 seguiríamos aumentando la perdida hasta 12,2. En este momento volveríamos a repetir el ajuste. En el siguiente grafico podemos ver el resumen del ajuste realizado varias veces dentro del mismo vencimiento. La perdida al final es mucho menor que la del índice.

En este caso el índice ha bajado de 132 a 62, es decir 70 puntos, mientras que nuestra estrategia ha perdido algo más de 28.

El ajuste que hemos presentado es algo básico, pero ilustrativo de como con la estrategia del put spread se puede reducir mucho la perdida sin renunciar casi al ingreso de la prima y conociendo de antemano el riesgo de la estrategia

http://estrategiasconopciones.blogspot.com/

estrategiasconopciones@gmail.com

Muy buen ejemplo y muy buena explicación.

ResponderEliminarmuy interesante el tema de ajustes en las estrategias

ResponderEliminaros animo a tratarlo en posteriores artículos

una pregunta, las opciones sobre ETFs son de estilo americano, ¿qué pasa si os asignan?

Este comentario ha sido eliminado por un administrador del blog.

ResponderEliminar