Durante este mes, la bolsa ha parecido mas un circo que un mercado de valores. Gran parte de los vaivenes se han producido por declaraciones políticas y de los países donde las primas de riesgos están desorbitadas. Por tanto, hemos tenido delante un mes, para comprobar la solidez de nuestras estrategias y comprobar si con las opciones se pierde mas o menos dinero que con la bolsa. Durante el mes hemos tenido sesiones con rangos del 5% entre máximos y mínimos. Al final el mercado ha bajado un 7% entre vencimientos:

Ha finalizado el vencimiento de las estrategias realizadas durante el mes de Noviembre. Resumimos a continuación el resultado de las diferentes carteras:

Vivir de la bolsa

Teníamos planteado durante el vencimiento la venta de una call y una put de strike 9000, al ver que las primas eran razonables. El mercado ha estado muy pesado durante el mes con bruscas oscilaciones, sin llegar a definir una tendencia. Cuando el mercado parecía que se iba hacia abajo decidimos ajustar la put vendida. Al final el mercado ha cerrado dejando la opción put ajustada algo in the money.

El resultado neto del vencimiento ha sido positivo, generando 903 €. Este mes volvemos a retirar de la cuenta 2.000€, que es el sueldo que nos hemos marcado en la empresa. Para el vencimiento de Dic realizamos la venta de la put 8300. A continuación el resumen de las operaciones de la cuenta:

Venta de opciones

La elevada volatilidad de las opciones favorece esta estrategia, ya que para comenzar a perder dinero es necesario que se produzcan perdidas importantes en las acciones sobre las que operamos. De los 4 valores que operamos, tres han quedado in the money, debido a las bajadas de mercado. Repsol ha quedado out of the money y ha compensado las pequeñas perdidas de las otras posiciones. El saldo final del mes es de 84 €. El diferencial entre nuestra estrategia y el índice ibex 35 sigue ampliándose como se puede ver en el siguiente gráfico:

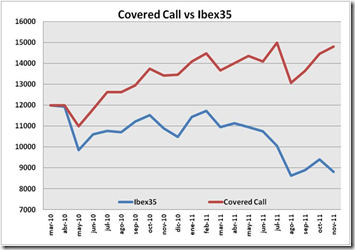

Covered call

Todas las opciones call han vencido out of the money. Esto quiere decir que hemos ingresado toda la prima. Este escenario es un buen ejemplo de como hacer una cobertura de una cartera vendiendo opciones call (en contra de lo que puede parecer). Por otro lado, Telefónica ha proporcionado un jugoso ingreso por el cobro de dividendos. Al final, mientras el mercado cae un 6% la cartera suma un 2% adicional. Otra cartera donde se amplia el diferencial con el Ibex 35 como vemos a continuación:

Diagonal Spread

Durante este mes hemos tenido que realizar un ajuste de la opción put vendida, y por otro lado la volatilidad afecta al valor de las opciones compradas. De forma resumida la perdida de la cartera es igual que la del índice. Recordar que las mayores rentabilidades de esta estrategia se producen cuando el mercado se mueve de forma lateral o algo alcista. El resumen de la rentabilidad es el siguiente:

http://www.estrategiasconopciones.blogspot.com/

estrategiasconopciones@gmail.com

No hay comentarios:

Publicar un comentario