diagonal spread).

En el siguiente grafico podemos observar el movimiento del índice durante el último vencimiento. La principal consecuencia ha sido una bajada de la volatilidad

El resultado de las diferentes carteras también ha sido positivo, como detallamos a continuación.

Cartera venta de opciones

Durante este mes esta es la cartera que peor se ha comportado, aunque hemos conseguido rentabilidad positiva. Las opciones de Telefónica y las opciones de Repsol se han comportado bastante mal. Repsol ha tenido caídas del 10%, mientras que Telefónica mantiene un continuo goteo a la baja.

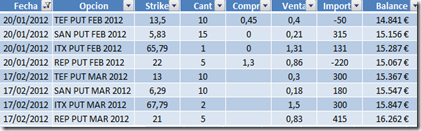

Para el siguiente vencimiento, seguimos vendiendo opciones de Telefónica, Repsol, Santander e Inditex. Fijaros en la cantidad de opciones que vamos a vender de cada acción. Vamos a dar mas peso a Inditex y reducimos el peso del Banco Santander. En la siguiente tabla tenéis el resumen de las operaciones del pasado mes y las que vamos a abrir para el presente vencimiento.

Cartera vivir de la bolsa

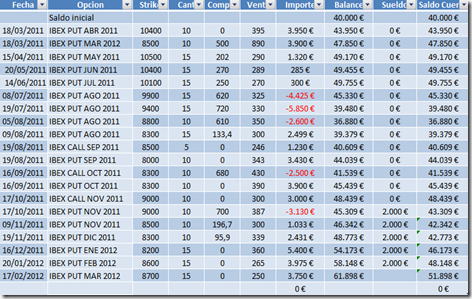

Llevamos cinco meses seguidos repartiendo los 2.000€ que forman el sueldo de nuestro negocio. Los tres últimos vencimientos nos han permitido ingresar toda la prima, por lo que estamos generando unos ahorrillos para cuando el mercado se de la vuelta, y tengamos que comenzar a realizar ajustes de las carteras.

Para el vencimiento de Marzo abrimos la posición con la venta de la put 8.700 vencimiento Mar 2012. Por ello ingresamos 250 puntos, menos que otros meses por la caída de la volatilidad del mercado. A continuación tenéis la lista de operaciones de la cartera:

Cartera covered call

La rentabilidad de la cartera durante el presente vencimiento de opciones ha sido superior a la del índice. A continuación tenéis la lista de operaciones del pasado vencimiento y del presente:

Cartera diagonal spread

Esta estrategia está destacando de forma importante los últimos vencimientos. Esta cartera se comporta muy bien cuando el mercado se mueve lateral y un poco alcista, como ha sido durante los últimos vencimientos. Además cada mes, estamos aumentando el volumen de contratos negociados en la estrategia. Cada dos o tres meses, cuando las opciones compradas han sido amortizadas con las opciones vendidas, aumentamos el número de opciones compradas, y por tanto la cantidad de opciones que podemos vender. La consecuencia es que podemos aumentar la rentabilidad de la cartera de forma geométrica sin aumentar mucho el riesgo. En esta cartera acabamos de superar el 100 de rentabilidad. A continuación os adjunto las últimas operaciones de la cartera y los gráficos de rentabilidad:

estrategiasconopciones@gmail.com

http://www.estrategiasconopciones.blogspot.com/

¿Como ajustas las posiciones diagonales que van mal? simplemente en función del precio vas rolando strikes o tienes en cuenta la volatildiad?

ResponderEliminargracias