- Comprar un spread para ajustarlo: recompra de las opciones vendidas y volver a vender otras opciones at the money del mismo vencimiento

- Rollover de la estrategia: recompra de las opciones vendidas y vender otras opciones at the money y de un vencimiento posterior

- Aumento apalancamiento estrategia: recompra de las opciones vendidas y aumentar el apalancamiento con la venta de mas opciones

Como siempre, para ilustrar los ejemplos vamos a hacer una simulación. Suponemos que el Ibex35 cotiza a 10.000 y tenemos una put vendida del primer vencimiento. Para este ejemplo consideraremos la siguiente tabla para ver los precios de valoración de las opciones de venta:

| Columna1 | Strike | 1 mes | 2 meses |

| Out of the money | 9400 | 82 | 175 |

| 9600 | 133 | 241 | |

| 9800 | 204 | 322 | |

| At the money | 10000 | 300 | 418 |

| 10200 | 410 | 530 | |

| 10400 | 543 | 655 | |

| In the money | 10600 | 694 | 794 |

Para el ejemplo abrimos la posición vendiendo la put 10.000 del Ibex35 por la que ingresamos 300 puntos (o euros).

En el gráfico podemos ver a vencimiento, las perdidas que se producen por la venta de la opción si no hacemos ningún ajuste.

Supongamos ahora que baja el índice de repente 400 puntos. Nuestra opción valdría 543 (tendríamos una perdida de 543 -300€). Vamos a realizar los ajustes que hemos comentado antes:

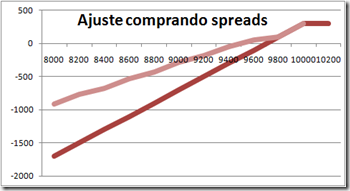

Comprar un spread para ajustar la estrategia

En este caso tenemos que comprar la put 10.000 (que como el mercado ha bajado 400 puntos vale 543) y vendemos la put 9.600 del siguiente vencimiento que ahora estará at the money. El coste de la estrategia es 543-300=243 €

Cada vez que el índice baje 400 puntos realizaremos la compra del put spread, con un coste de unos 243€, y volveremos a estar con posición vendida at the money.

Con este ajuste lo que conseguimos es que cada 400 puntos el índice baje 243. A continuación presentamos un gráfico donde hemos realizado el ajuste varias veces

Las perdidas reales pasan a ser la mitad que la perdida en el caso del no ajuste. El inconveniente es que estamos asumiendo una perdida y si el mercado comenzara a subir

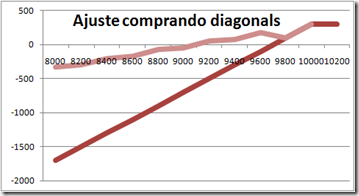

Rollover de la estrategia

En este caso tenemos que comprar la put 10.000 (que como el mercado ha bajado 400 puntos vale 543) y vendemos la put 9.600 que ahora estará at the money. El coste de la estrategia es 543-418=125 €. Esta estrategia es un diagonal spread, ya que compramos una opción de un vencimiento y vendemos otra opción de otro vencimiento.

Cada vez que el índice baje 400 puntos realizaremos la compra del put diagonal spread, con un coste de unos 125€, y volveremos a estar con posición vendida at the money. En este caso, cada vez que vendamos el diagonal spread estaremos abriendo posiciones en vencimientos más largos

Con este ajuste lo que conseguimos es que cada 400 puntos el índice baje 125. A continuación presentamos un gráfico donde hemos realizado el ajuste varias veces

Las perdidas reales pasan a ser la cuarta parte que la perdida en el caso del no ajuste. El inconveniente es que estamos quedándonos vendidos de opciones de mayor vencimiento, pero la realidad es que lo importante en el mundo de la inversión es reducir las perdidas.

Aumento apalancamiento de la estrategia

En este escenario combinamos el ajuste de la estrategia como en los escenarios anteriores pero aumentando cada vez el número de opciones vendidas. Con estos escenarios la curva de perdidas se reduce todavía mas, pero se va aumentando peligrosamente el apalancamiento.

Reducir perdidas en la venta de opciones. Conclusiones

- Es fácil ajustar una posición perdedora en la venta de opciones

- Los ejemplos mostrados anteriormente son un conjunto limitado de alternativas

- No existen reglas fijas para seleccionar una de la estrategias ya que existen otros factores que no se han tenido en cuenta: aumentos de volatilidad, días de vencimientos, perspectiva de caídas adicionales,…

No hay comentarios:

Publicar un comentario